Sale- and leaseback wint terrein als alternatieve financiering

Zorginstellingen kunnen ten aanzien van hun huisvesting traditioneel kiezen tussen twee opties: huren of eigendom. Binnen de zorg komen zowel huur als eigendom veelvuldig voor. Ziekenhuizen hebben het vastgoed, vanwege het specifieke karakter, veelal in eigendom. Binnen de Wlz en GGZ is een grotere spreiding te zien tussen huur en eigendom. Indien een Wlz-instelling huurt, is dit meestal van een woningcorporatie. Zorgvastgoed wint echter al enkele jaren aan populariteit bij (institutionele) beleggers. In 2018 werd voor circa € 964 miljoen aan zorgvastgoed gekocht door commerciële beleggers, een stijging van meer dan 50% ten opzichte van 2017[1]. Met deze ontwikkeling is ook sale- and leaseback een steeds serieuzere vorm van alternatieve financiering voor zorginstellingen.

Wat is sale- and leaseback?

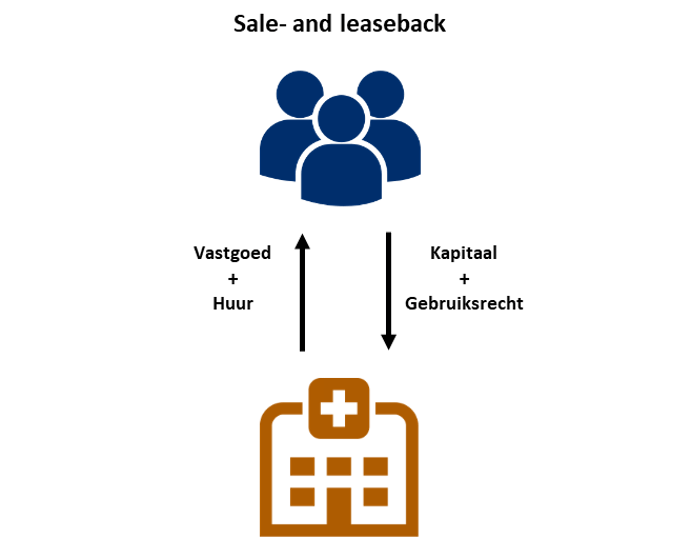

Bij sale- and leaseback verkoopt de zorginstelling vastgoed dat zij in eigendom heeft aan een andere partij. Vervolgens verhuurt deze partij het vastgoed (deels of volledig) aan de zorginstelling. De belangrijkste redenen voor zorginstellingen om te verkopen en terug te huren zijn liquiditeit en flexibiliteit creëren. De verkoop van het vastgoed kan een positief effect op de liquiditeitspositie van de zorginstelling hebben (bij overwaarde). Ook kan het vastgoed toe zijn aan grootschalige investeringen, waarvoor financiering benodigd is. De inzet van eigen middelen is vaak een vereiste bij bancaire financiering. Indien een zorginstelling over onvoldoende eigen middelen beschikt kan dit een probleem vormen. Ook kunnen de financiële ratio’s ontoereikend zijn. Het vastgoed verkopen aan een belegger is dan een optie.

De belegger verschaft het kapitaal voor de benodigde (her)ontwikkeling. Ook wordt een deel van het risico overgedragen aan de verhurende partij. Die eist hiervoor een rendement (in de vorm van huur), dat in principe hoger ligt dan een hypothecaire lening. In de figuur hieronder is een schematische weergave van een eenvoudige constructie weergegeven. Uiteraard bestaan hier allerlei verschillende varianten op, waarbij meerdere partijen een rol kunnen spelen.

Drie vragen die u zichzelf kunt stellen bij het overwegen van sale- and leaseback

1: Hoe flexibel ben ik nu echt?

Naast het verschaffen van liquiditeit wordt flexibiliteit ook als belangrijke reden genoemd voor het verkopen en terug huren van vastgoed. De flexibiliteit van huren zit met name in het feit dat de zorginstelling aan het eind van de huurperiode de vrijheid heeft om vastgoed af te stoten in geval van leegstand of indien het vastgoed op een andere manier niet meer passend is. In hoeverre daadwerkelijk sprake is van flexibiliteit bij huren is met name afhankelijk van de looptijd van het huurcontract.

Bij langlopende huurcontracten (15 tot 20 jaar of zelfs langer) is een zorginstelling minder flexibel. Dergelijke langlopende contracten zijn voor verhuurders daarentegen een vorm van zekerheid en zijn dan ook veelvoorkomend. Door het vastgoed flexibel in te richten, krijgt deze meer gebruiksmogelijkheden en zijn huurcontracten met een looptijd van 15 jaar of meer ook minder noodzakelijk. Huren vormt uiteraard ook een risico voor zorginstellingen. De zorginstelling kan na afloop van het huurcontract ervoor kiezen de huur niet te verlengen, maar de verhuurder heeft deze mogelijkheid uiteraard ook. Een andere risico is een mogelijke stijging van de huurprijs en andere nieuwe of gewijzigde contracteisen.

2: Welke rechten en plichten leg ik vast in het huurcontract?

De afspraken tussen de huurder en verhuurder worden voorafgaand in een huurcontract vastgelegd. In het huurcontract worden onder andere de verschuldigde periodieke huur, de looptijd van het huurcontract en de rechten en plichten van zowel de huurder als de verhuurder vastgelegd. Zo wordt afgesproken welke partij (verhuurder of huurder) verantwoordelijk is voor het onderhoud van het vastgoed en instandhoudingsinvesteringen en wie de betaling van zakelijke lasten (bijvoorbeeld belastingen en verzekeringspremies) op zich neemt.

Bij een traditioneel huurcontract is de verhuurder verantwoordelijk voor het betalen van belastingen, verzekeringspremies en onderhoud. Deze lasten berekent een verhuurder door aan de huurder door deze op te nemen in de huur. Dit vormt echter een risico voor de verhuurder, omdat deze bij onverwachte prijsstijgingen de extra kosten moet opvangen. De huurprijs is immers al vastgelegd in het huurcontract. Om die reden worden netto huurovereenkomsten steeds gebruikelijker. Bij een triple-net contract is de huurder verantwoordelijk voor het betalen van de huur plus de drie extra kosten (belastingen, verzekeringspremies en onderhoud). Het risico voor het in stand houden van het vastgoed blijft dan bij de huurder liggen. Daarnaast bestaan ook single-net en double-net contracten.

3: Heeft sale- and leaseback daadwerkelijk een positief effect op mijn financiële positie?

De verkoop van vastgoed levert liquide middelen op. Deze liquide middelen kunt u echter niet per definitie vrij besteden. Het vastgoed dat wordt verkocht, is destijds mogelijk (deels) met externe financiering gefinancierd (al dan niet geborgd). Het is dan ook goed mogelijk dat u met de verworven liquide middelen allereerst de resterende schuld moet aflossen. Bij de bank en het WFZ (indien van toepassing) dient in ieder geval vooraf toestemming te worden gevraagd voor de verkoop van het vastgoed en de inzet van de verkoopopbrengsten indien anders bedoeld dan voor aflossing.

De verkoop van vastgoed kan leiden tot balansverkorting, hetgeen een positief effect heeft op met name de solvabiliteit. De verwachting is dat het voordeel van balansverkorting op termijn komt te vervallen voor zorginstellingen. De richtlijnen van IFRS schrijven reeds voor dat alle verplichtingen op de balans dienen terug te komen, daarmee ook kortdurende huurcontracten. Deze regeling gaat naar verwachting op termijn ook gelden voor zorginstellingen.

Meer over sale- and leaseback als alternatieve financiering?

Overweegt u deze alternatieve financiering en wilt u meer weten over de mogelijkheden en de consequenties? Stel u vraag via onderstaand formulier of neem vrijblijvend contact op met Pim Diepstraten. Hij denkt graag met u mee. Wilt u meer weten over het arrangeren van financiering? Lees verder in de artikelen over dit onderwerp met tips, stappenplan en richtlijnen om u te ondersteunen.

[1] CBRE, 2019

"*" geeft vereiste velden aan