10 manieren om invulling te geven aan klimaatrisico management

Een bericht van een klimaatactivist die wat ‘wishful words’ richting actuarissen uitspreekt? Niet nodig, want deze risk alert komt toch echt uit eigen koker. Van de Britse AG-zusterorganisatie The Institute and Faculty of Actuaries (IFoA) om precies te zijn[1]. Zij onderschrijven dat er een groeiende hoeveelheid bewijs is dat klimaatrisico’s een materieel risico zijn voor de toekomstige financiële stabiliteit. Tijd dus (en onder IORP II zelfs een verplichting) voor integratie van klimaatrisico’s in het integrale risico framework. Hieronder 10 manieren om invulling te geven aan klimaatrisico management rond de beleggingsportefeuille van verzekeraars en pensioenfondsen.

De drie soorten klimaatrisico’s

Allereerst is het belangrijk om te weten dat klimaatrisico’s vaak worden onderverdeeld in drie categorieën. Al deze risico’s hebben impact op de waarde van ondernemingen en daarmee op de waarde van aandelen en obligaties:

- Fysieke risico’s. Bijvoorbeeld schade door overstromingen, hitte, waterschaarste of storm. Dit kan impact hebben op mens en dier, gebouwen en gewassen en daarmee ook op ondernemingen en de economie.

- Transitierisico’s. Dit zijn de gevolgen van wetgeving. Bijvoorbeeld om CO2-emissies terug te dringen en de gevolgen van technologische innovatie, zoals goedkoper wordende zon- en windenergie.

- Aansprakelijkheidsrisico’s. Denk aan rechtszaken tegen bedrijven die veel vervuilen en/of hun klimaatrisico’s niet goed managen.

10 manieren om met deze klimaatrisico’s om te gaan

Als mens maken we een keuze uit de mix van mitigatie (uitstoot beperking), adaptatie (aanpassing aan gewijzigd klimaat) en ‘lijden onder de gevolgen’. Ondernemingen maken die keuzes ook. De volgende 10 tools nemen drie aspecten in acht. Ten eerste monitoring welke kant het op gaat. Ten tweede de consequenties van de verschillende scenario’s. Ten derde beïnvloeding van die keuzes en invloed op de beleggingsbeslissingen.

1. Regel de governance: Maak iemand verantwoordelijk

Een risicomanagementproces begint natuurlijk met een goed ingericht governancemodel. Wie is bijvoorbeeld verantwoordelijk voor monitoring en management van klimaatrisico’s? Hoe wordt erover gerapporteerd? Welke doelstellingen heeft het fonds? Wat zijn de climate related investment beliefs? Welke plek krijgt klimaatrisico management in de ALM en in het beleggingsbeleid? De Task Force on Climate Related Financial Disclosures (TCFD) guidelines zijn een goede handleiding om zo’n governance model vorm te geven.

2. Denk in scenario’s: Verdiep je in de mogelijke macro-economische gevolgen

Er bestaan verschillende door de wetenschap ontwikkelde energietransitie scenario’s. Daarbij zijn ook de beleidsmaatregelen en daaruit voortkomende verwachtingen voor de ontwikkelingen van het klimaat omschreven. Meerdere partijen[2][3][4][5] (waaronder toezichthouders en universiteiten) hebben de macro-economische gevolgen op rente, bruto nationaal product en aandelenmarkten van die klimaatscenario’s gemodelleerd. De resultaten van dergelijke studies kunnen aanleiding zijn om wijzigingen door te voeren in sector- en landenallocaties of zelfs de strategische assetmix.

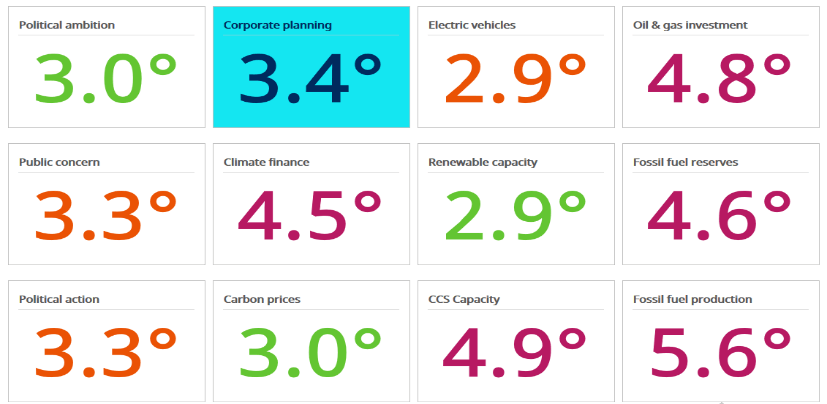

3. Houd de ontwikkelingen in de gaten: Monitoring op macroniveau

In de loop van de tijd zal steeds duidelijker worden welk scenario realiteit wordt. Monitoring van de ontwikkelingen is daarom een logisch risicomanagementtool. Een interessant voorbeeld is het klimaatrisico dashboard van vermogensbeheerder Schroders. Dit geeft de ontwikkelingen weer voor a) wereldwijde politieke en maatschappelijke houding ten aanzien van klimaatbeleid, b) klimaatbeleid en investeringen door bedrijven en beleggers, c) technologische ontwikkelingen en d) ontwikkelingen in investeringen, productie en voorraad van fossiele brandstoffen.

Het dashboard laat ook de verhouding zien tussen het huidige peil van de ontwikkeling en dat van een 2- , 4- of 6- gradenscenario.

Bron: Schroders

4. Kijk naar de exposure naar klimaat risico van de ondernemingen in je eigen portefeuille: Monitoring op microniveau

Klimaatrisico’s tussen sectoren verschillen enorm en dat komt niet alleen door de hoeveelheid CO2 die ze uitstoten. Ook relevant zijn de mate waarin bedrijven de risico’s kunnen doorgeven door bijvoorbeeld hogere prijzen te rekenen. Daarnaast speelt de beschikbaarheid van alternatieven voor het product een rol. Zelfs de klimaatrisico’s tussen bedrijven in dezelfde sector kunnen behoorlijk anders zijn. Zo loopt een energiebedrijf met veel exposure naar gas minder risico dan een teerzandolieproducent. Door de klimaatrisico’s bottom up te analyseren, krijg je een gedetailleerder inzicht[6][7].

Het klimaatrisico is bijvoorbeeld afhankelijk van de bedrijfslocatie. Dit komt door verschillen in wetgeving en ook door de fysieke risico’s op storm of overstroming. Ook is het afhankelijk van het relatieve CO2-verbruik ten opzichte van concurrenten. Tot slot is ook de mate waarin bedrijven zelf aan klimaatscenarioplanning doen een belangrijke risicomitigerende factor. Hetzelfde geldt voor de mate waarin ze bij toekomstige investeringen rekening houden met de impact van mogelijke verdergaande CO2-beprijzing en fysieke risico’s.

5. Ga in gesprek met bedrijven waarin wordt belegd: Engagement

Engagement is een effectieve manier om ondernemingsbesturen te beïnvloeden. Zeker als je dit met andere aandeelhouders doet, zo blijkt uit meerdere wetenschappelijke studies. Bovendien maakt engagement duidelijk in hoeverre een onderneming klimaatrisico’s serieus neemt, monitort en mitigerende maatregelen neemt. Of positief geformuleerd, of een bedrijf inspeelt op transitiekansen. Onze adviseurs hebben drie manieren omschreven om engagement te implementeren in uw beleggingsportefeuille

Dat engagement bijdraagt aan verandering blijkt ook uit de eerste resultaten van Climate Action 100+. Dit is een samenwerkingsverband van 320 grote beleggers met een gezamenlijk vermogen van $3.300 miljard. Het ging in gesprek met de ruim 100 grootste CO2-uitstotende ondernemingen. Dit soort engagement geeft vaak ook de belegger meer inzicht. Wat er weer toe kan leiden dat zij hun participatie in de onderneming nog eens kritisch tegen het licht houden.

6. Weet hoe je (vermogensbeheerder) stemt: Shareholder resoluties

Leveren engagement gesprekken niet voldoende resultaat? Dan is het een optie om een aandeelhoudersvoorstel in te brengen voor stemming op de vergadering van aandeelhouders. Follow This is een bekende Nederlandse organisatie die de afgelopen jaren voorstellen indiende bij Shell. Daarbij werd Follow This gesteund door grote Nederlandse asset managers. Ook pensioenfondsen als ABP en andere Nederlandse vermogensbeheerders dienen met enige regelmaat voorstellen in. Nog veel vaker steunen zij voorstellen van andere organisaties. Het eerder genoemde Climate Action 100+ coördineert ook aandeelhouderresoluties. Maar lang niet alle vermogensbeheerders[8] steunen dergelijke oproepen die vaak alleen vragen om transparantie over de risico’s en het opzetten van beleid. Stel jezelf dus eens een paar kritische vragen. Weet je hoe jullie vermogensbeheerder stemt? En hoe jullie stemgedrag zich verhoudt tot dat van anderen?

7. Denk na over uitsluiting van kolenmijnbouw

De meeste beleggers sluiten bij voorkeur geen bedrijven en bedrijfstakken uit. Zij overwegen dit meestal pas als het onwaarschijnlijk is dat bedrijven hun gedrag of productaanbod gaan veranderen. Andere redenen zijn als het product negatief bijdraagt aan de maatschappij en als er minder schadelijke alternatieven voor deze producten bestaan. Op basis van dit soort criteria komt het steeds meer voor dat grote beleggers kolenmijnbouwbedrijven uitsluiten uit het beleggingsuniversum[9]. Ook in teerzandolie wordt soms niet meer belegd. Economische redenen (stranded assets) spelen daarbij vaak ook een rol. Het totaal uitsluiten van andere fossiele brandstoffen komt minder vaak voor. Dit heeft vooral te maken met de gedachte dat zelfs in de meest strikte klimaatscenario’s fossiele brandstoffen nog een heel aantal jaren nodig blijven. Dat wil overigens nog niet zeggen dat je daarom maar in fossiele brandstoffen moet blijven beleggen.

8. Overweeg je aan te sluiten bij Juridische procedures (class action)

Niet alleen overheden (NY vs Exxon Mobile) en actiegroepen voeren rechtszaken tegen bedrijven rondom het klimaatrisico. Ook aandeelhouders kunnen bedrijven en hun bestuurders verantwoordelijk houden voor schade die is ontstaan door onvoldoende transparantie of slecht management van klimaatrisico. De Commonwealth Bank of Australia is bijvoorbeeld door een aantal aandeelhouders voor de rechter gedaagd. De inzet was dat zij meer rapporteren over de klimaatrisico’s die de bank loopt. Ook de beleggers in het Californische energiebedrijf PG&E (die ook wel het eerste klimaatgerelateerde faillissement wordt genoemd) overwegen een class action zaak. Rechtszaken aanspannen is voor veel Nederlandse beleggers geen gewoonte. Als gedupeerde meedoen in class action zaken die zijn aangespannen door anderen komt wel veel voor.

9. Neem de klimaatrisico’s mee bij beleggingsbeslissingen: Klimaatintegratie

Wat doe je met al die opgedane kennis over de klimaatrisico-exposure van individuele ondernemingen (zie punt 4)? Het is niet meer dan logisch om dit te integreren in het beleggingsbeleid.

De kwaliteit van de data rond klimaatrisico is groeiend, maar nog lang niet perfect. Dat schept potentiële kansen voor actieve beleggers die bereid en in staat zijn, om diepgaand research te doen. Onder meer naar de mate waarin ondernemingen bloot staan aan klimaatrisico’s en kansen. En ook hoe zij deze risico’s en kansen monitoren, mitigeren of benutten.

Er zijn ook producten die op een passieve manier rekening proberen te houden met het stranded assets-risico of de climate readiness score. Een best in class benadering is daarbij een logischere invulling dan het blind elimineren van de grootste CO2-emitterende bedrijven. Dit geldt zeker als er geen of niet voldoende CO2-vriendelijker alternatieven bestaan voor een sector met hoge CO2- emissies.

Producenten van isolatiemateriaal zoals Kingspan en Rockwool zijn voorbeelden waaruit blijkt dat een hoge CO2-uitstoot niet altijd een goede maatstaf is voor klimaatrisico’s. Het productieproces is behoorlijk CO2-intensief, maar bij een stijgende CO2-belasting neemt de vraag naar isolatieproducten eerder toe dan af.

10. Spreek je asset manager aan: Asset Manager Selectie, Monitoring & Engagement

Je kunt natuurlijk als asset owner zelf het wiel uitvinden en alles state-of-the-art inrichten. Maar gaat het je om impact en kun of wil je niet teveel resources besteden? Dan is een stevig engagement- en monitoringprogramma op je eigen vermogensbeheerder een goede invulling. Vraag hen hoe ze invulling geven aan klimaatrisico management. Hoe ze hun engagement hebben ingericht. En hoe ze invulling geven aan de andere hierboven genoemde manieren om klimaatrisico te managen.

Werk aan de winkel voor actuarissen

Zoals het Insitutie of Actuaries stelt: “Climate change is an actuarial problem and an issue that should be proactively raised with clients and stakeholders”. En daar sluit ik me graag bij aan. De recente wetgeving (IORP II) schrijft voor dat pensioenfondsen de ESG risico’s (waaronder specifiek klimaat) met potentiele financiële gevolgen identificeren en bewaken. Het onlangs gesloten IMVB akkoord tussen pensioenfondsen, overheid en maatschappelijke organisaties is een extra drijfveer om een bijdrage te leveren aan duurzaamheid en de sustainable development goals.

Meer weten over de implementatie van ESG beleid?

Heb je vragen over deze stappen of wil je sparren met onze experts over de mogelijkheden voor uw situatie? Finance Ideas heeft een gespecialiseerd ESG team die het bestuur, beleggingscommissie en/of bestuursbureau kan ondersteunen bij de implementatie van ESG in de beleggingsportefeuille. Neem contact op met ons team, zij denken graag mee.

[1] https://www.actuaries.org.uk/news-and-insights/media-centre/media-releases-and-statements/ifoa-warns-climate-change-financial-risks

[2] https://www.dnb.nl/binaries/OS_Transition%20risk%20stress%20test%20versie_web_tcm46-379397.pdf

[3] https://www.optrust.com/documents/OPTrust_PortofolioClimateRiskAssessment_Mercer.pdf [4] https://www.cisl.cam.ac.uk/resources/publication-pdfs/unhedgeable-risk.pdf

[5] https://fi.intms.nl/fi_43a1c02c/files/downloads/ortec-finance—embedding-climate-in-scenario-analysis-for-strategic-investment-decision-making.pdf *

[6] https://www.ag-ai.nl/download/33766-24-4-art.deGroot.e.a..pdf

[7] https://www.bpmt.nl/client/bpmt/upload/downloads/PMT_VERANTWOORD_2018.pdf

[8] https://5050climate.org/wp-content/uploads/2018/09/FINAL-2018-Climate-Scorecard-1.pdf *

[9] http://institutional.bnpparibas-am.com/divesting-coal-new-policy/

* bron niet meer beschikbaar

"*" geeft vereiste velden aan