Niet-DAEB, welke strategische keuzes neemt uw corporatie daarin?

De afgelopen jaren is de middenhuur en daarmee de niet-DAEB steeds vaker een gespreksonderwerp in de corporatiesector. De Nationale prestatieafspraken van afgelopen zomer vragen corporaties om ook in de middenhuur actief te worden. In een voorgaand artikel zijn wij ingegaan op de uitdagingen van niet-DAEB rondom de middenhuur. In dit artikel nemen wij u mee in de (financiële) impact van verschillende strategische keuzes voor de middenhuur.

Inhoudsopgave

Drie strategische keuzes niet-DAEB

Een corporatie heeft op hoofdlijnen een drietal strategische keuzes voor de middenhuur:

- de middenhuur laten groeien door het aantal woongelegenheden in de niet-DAEB uit te breiden;

- de niet-DAEB stabiel houden (geen nieuwbouw en verkoop);

- de niet-DAEB laten krimpen door het aantal woongelegenheden in de niet-DAEB geleidelijk te verminderen.

Consequenties van strategische keuzes

De strategische keuze voor niet-DAEB kan niet los worden gezien van de consequenties voor DAEB. Die consequenties betrekken we dan ook bij de keuze. Er zijn meerdere wegen hoe de keuze in de praktijk gerealiseerd kan worden. Groei van de middenhuur kan bijvoorbeeld plaatsvinden door nieuwbouw in de niet-DAEB of woningen uit de DAEB over te nemen. Deze laatste mogelijkheid laten we buiten beschouwing. Op basis van deze drie keuzemogelijkheden is dit in een drietal scenario’s doorgerekend en de impact zichtbaar gemaakt.

Rekenvoorbeeld met corporatie Rentmeester

Met het Corporatie PrognoseModel hebben we de financiële gevolgen in kaart gebracht van de verschillende strategische keuzes voor de middenhuur. De berekeningen zijn gemaakt voor de fictieve corporatie Rentmeester die de gemiddelde woningcorporatie van Nederland is. Deze fictieve corporatie bestaat in totaal uit circa 8.000 woongelegenheden, waarvan 440 niet-DAEB.

Impact zichtbaar gemaakt met drie scenario’s

Scenario 1 is aangesloten voor de DAEB en de niet-DAEB bij de opgaves vanuit de Nationale prestatieafspraken. Voor de verversing van de niet-DAEB portefeuille zit daar ook een deel verkoop bij. Door de nieuwbouw groeit de niet-DAEB met circa 20% tot 2032. In scenario 2 is gekozen om geen nieuwbouw of verkoop uit te voeren in de niet-DAEB en de middelen die dit vrijmaakt in te zetten voor de nieuwbouw in de DAEB. In scenario 3 is gekozen om de hele niet-DAEB geleidelijk te verkopen in de komende tien jaar en alle middelen die vrijkomen in te zetten in extra nieuwbouw van de DAEB. Dit betekent in scenario 2 en 3 dat de vrijgekomen middelen in de niet-DAEB als dividend worden uitgekeerd aan de DAEB.

Het uitgangspunt bij elk scenario is dat de financiële positie op basis van de LTV en de ICR van de geconsolideerde corporatie Rentmeester in 2032 bij elk scenario (vrijwel) hetzelfde is.

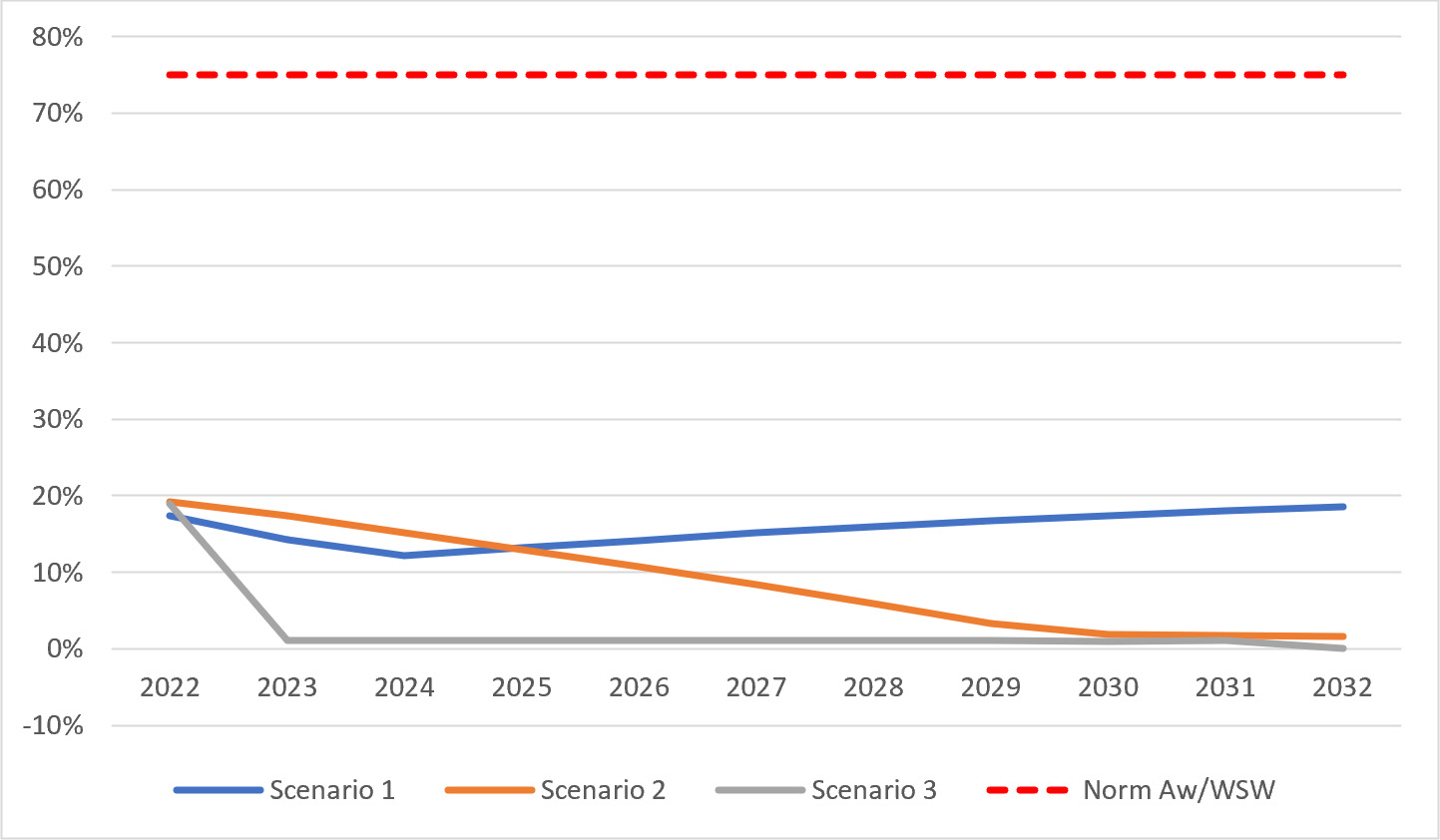

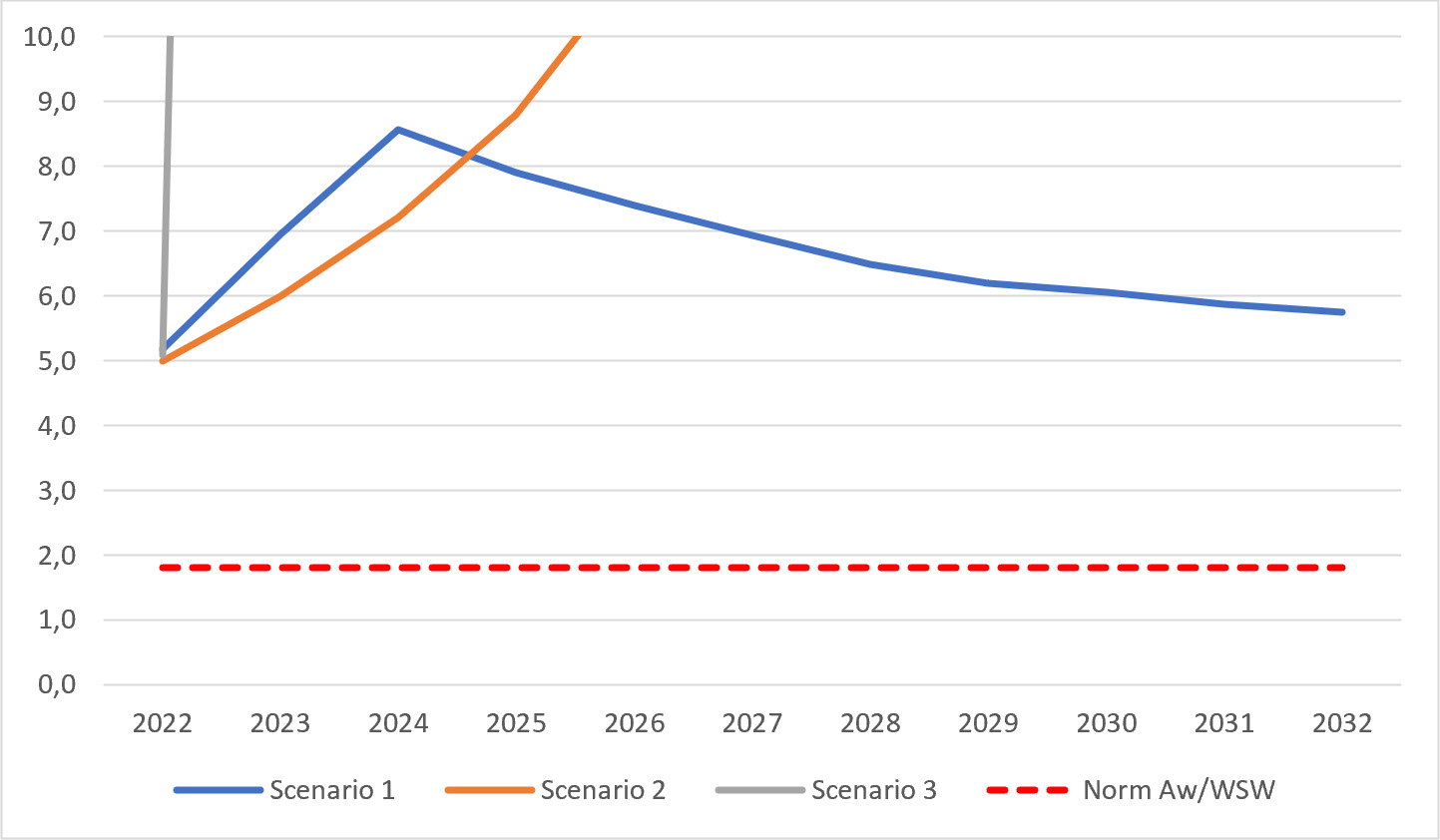

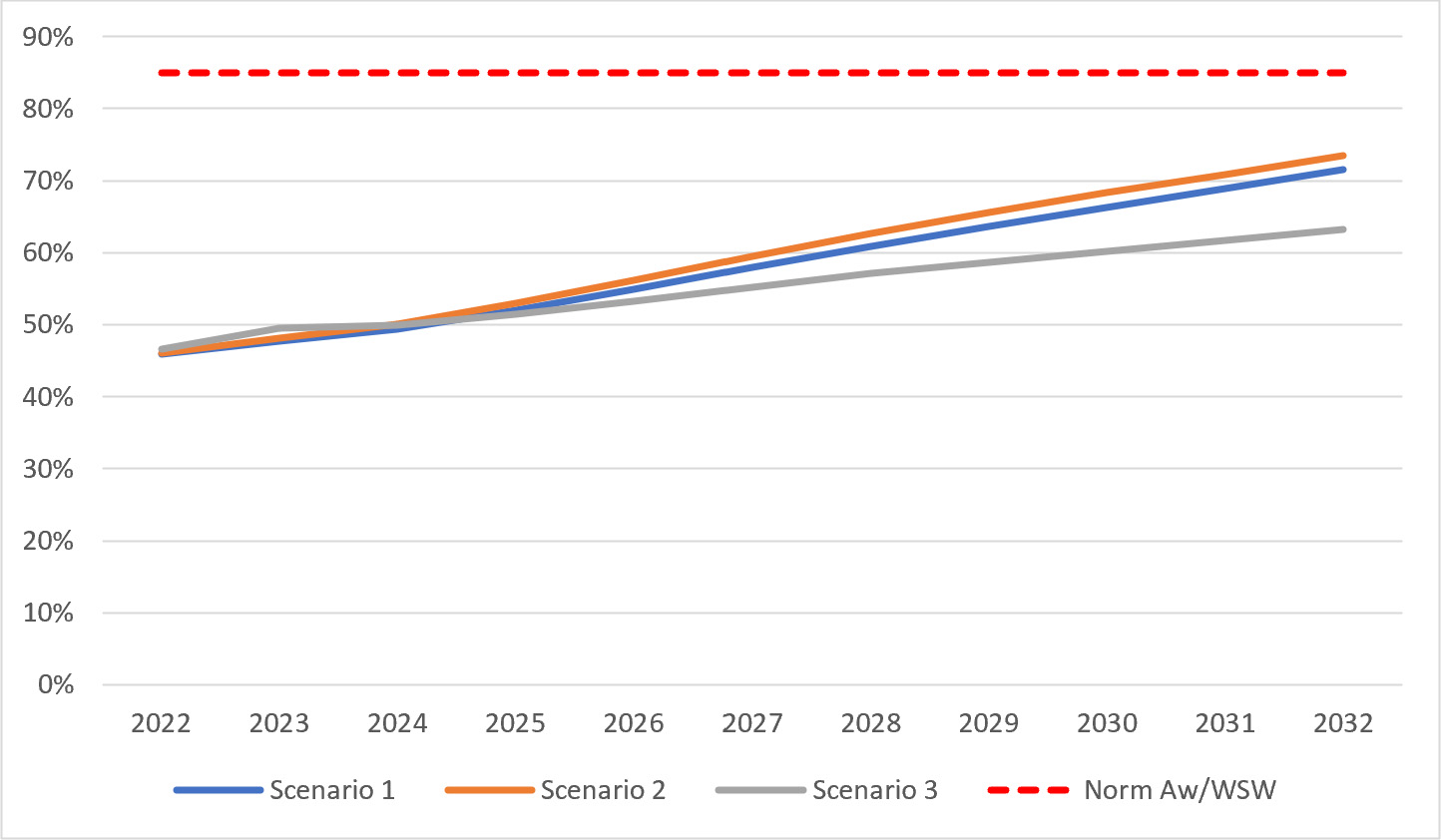

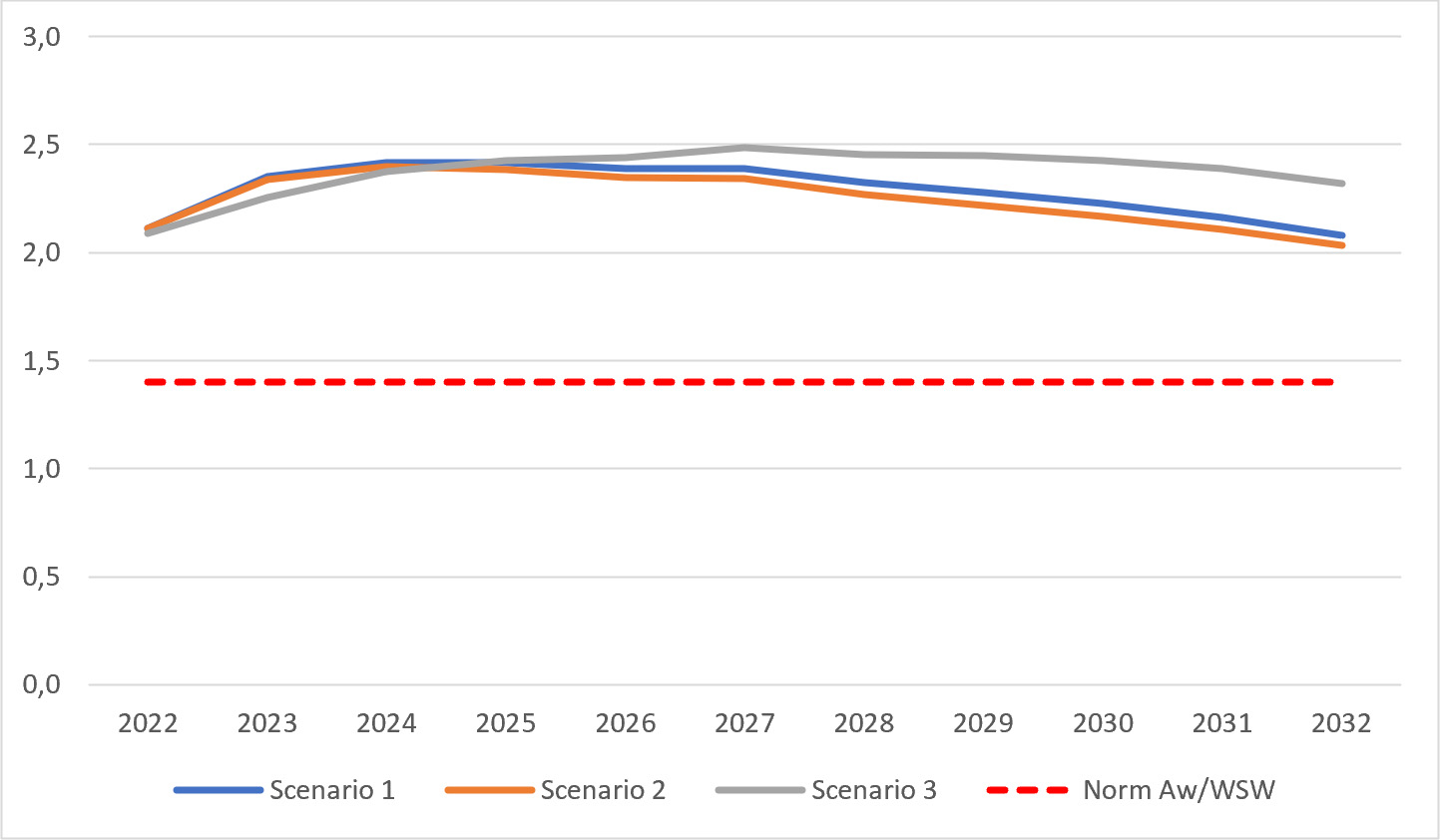

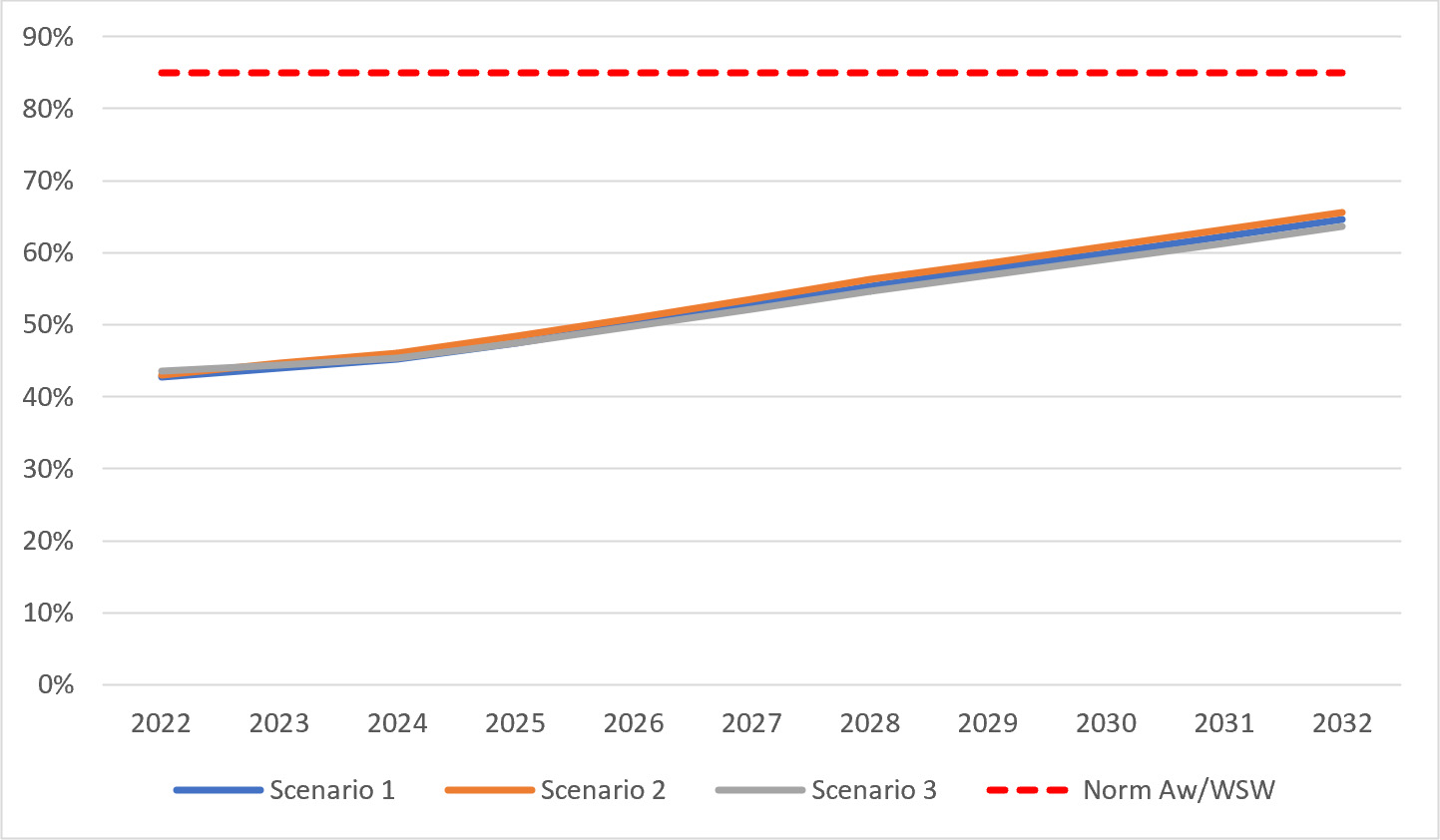

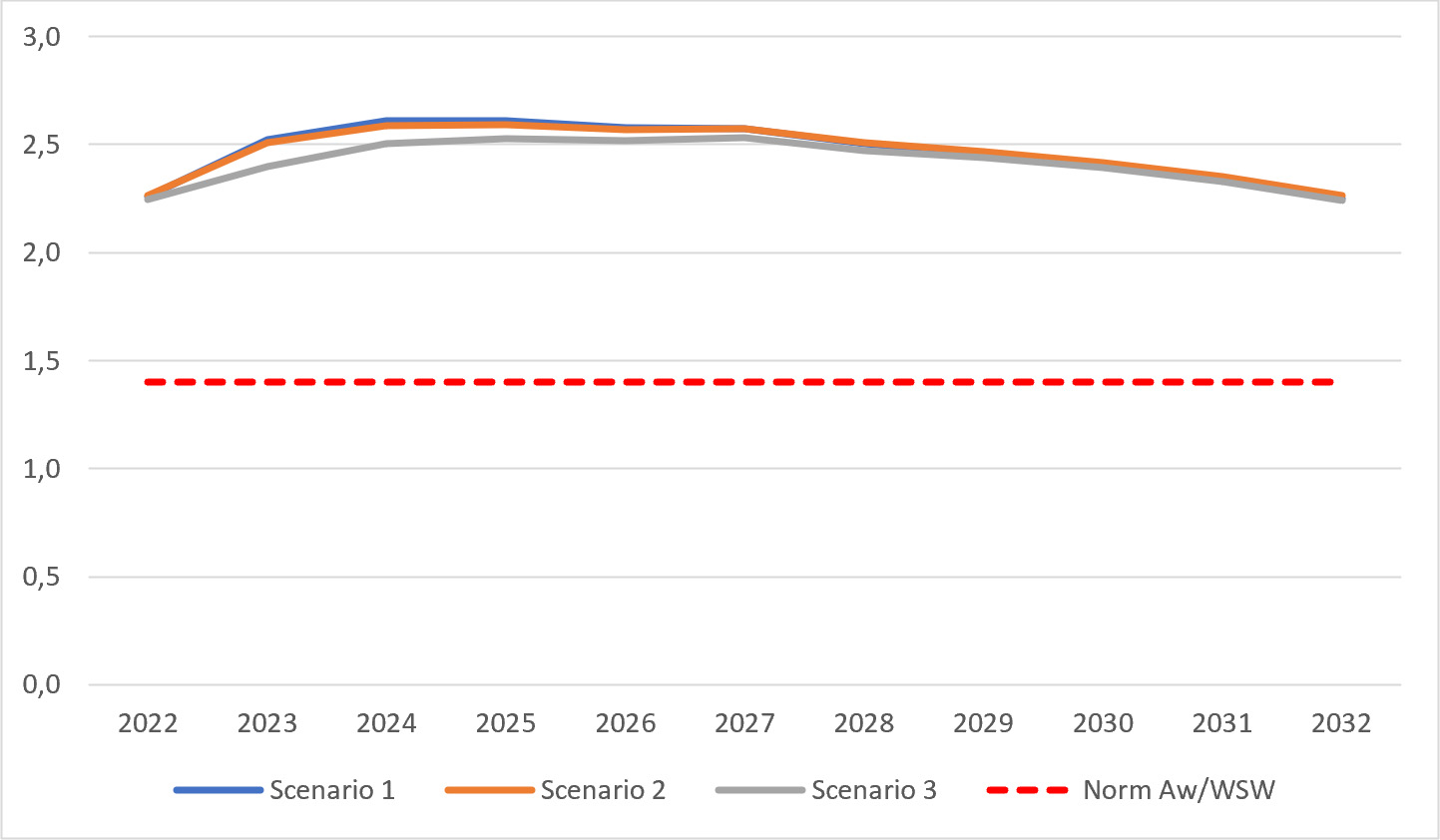

Extra nieuwbouw niet-DAEB betekent minder ruimte DAEB

In tabel 1 is inzichtelijk gemaakt wat het effect is van de verschillende strategische keuzes voor de middenhuur op de ontwikkeling van het aantal woongelegenheden in de DAEB, niet-DAEB en op corporatie-niveau voor corporatie Rentmeester in de periode 2022-2032. In figuur 1 en 2 is de financiële impact op de niet-DAEB in kaart gebracht. Voor de nieuwbouw in de DAEB en niet-DAEB zijn representatieve investeringsparameters op basis van de Nationale prestatieafspraken gebruikt ten aanzien van de stichtingskosten, huurprijs, onderhoudslasten en beheerlasten, zie hiervoor tabel 2.

Uit de mutaties in tabel 1 is zichtbaar dat hoe lager de investeringen en hoger de verkopen in de niet-DAEB, er des te meer middelen naar de DAEB kunnen om extra nieuwbouw in de DAEB te kunnen doen. Overtollige liquiditeiten in de niet-DAEB worden namelijk ingezet op versnelde aflossing van de interne lening en het uitkeren van dividend aan de DAEB. Maar hogere investeringen in de niet-DAEB betekent minder dividend naar de DAEB, waardoor de financiële ruimte in de DAEB relatief beperkt wordt. Voor corporatie Rentmeester betekent het zelfs dat meer dan 50% extra nieuwbouw in de DAEB uitgevoerd kan worden als de niet-DAEB in tien jaar volledig verkocht wordt. Hierbij blijft de financiële positie van corporatie Rentmeester op Ti-niveau gelijk in 2032. Dit laat zien dat keuzes die een corporatie maakt rondom de niet-DAEB ook een grote impact kunnen hebben op de mogelijkheden in de DAEB.

| Mutatie woningen 2022-2032 | Nieuwbouw DAEB | Verkoop/sloop DAEB | Netto toevoeging DAEB | Nieuwbouw ND | Verkoop ND | Netto toevoeging niet-DAEB | Netto toevoeging Ti |

|---|---|---|---|---|---|---|---|

| Scenario 1 | 1034 | 417 | 617 | 184 | 91 | 93 | 710 |

| Scenario 2 | 1138 | 417 | 721 | 0 | 0 | 0 | 721 |

| Scenario 3 | 1552 | 417 | 1135 | 0 | 440 | -440 | 695 |

Tabel 1: uitkomsten scenario’s

| Parameters nieuwbouw (prijspeil 2022) | Gem. stichtingskosten | Gem. contracthuur | Gem. Onderhoudsnorm | Gem. Beheernorm | Disconteringsvoet |

|---|---|---|---|---|---|

| DAEB | € 246.000 | € 655 | € 1.999 | € 908 | 5,90% |

| Niet-DAEB | € 275.000 | € 905 | € 2.052 | € 933 | 5,74% |

Tabel 2: parameters nieuwbouw

Geeft niets doen de meeste woningen?

De berekeningen laten zien dat niets doen in niet-DAEB de meeste woongelegenheden voor de corporatie in haar geheel betekent. Dit is het gevolg van twee factoren:

- Als niet-DAEB geen woningen aan de portefeuille toevoegt, ontvangt DAEB meer financiële middelen uit niet-DAEB waardoor er in DAEB meer nieuwbouw kan worden gerealiseerd.

- Bij nieuwbouw in niet-DAEB zijn de financieringslasten hoger dan bij DAEB. Verder leidt verkoop in niet-DAEB tot een hogere belastingdruk voor de corporatie.

De verschillen tussen de scenario’s zijn overigens beperkt. De uitkomsten zijn ook afhankelijk van de gehanteerde parameters.

Figuur 1: LTV Niet-DAEB

Figuur 2: ICR Niet-DAEB

Strategische keuzes tussen DAEB en niet-DAEB

Woningcorporaties dienen hun beleidskeuzes te maken in onzekere omstandigheden, waarbij de uitvoering van de opgaves beklemd worden door de financiële mogelijkheden. Daarbij zijn er tegenstellingen zichtbaar. Meer (onrendabel) investeren in de middenhuur betekent minder financiële middelen vanuit de niet-DAEB voor de DAEB. Waarmee in feite extra nieuwbouw in de middenhuur leidt tot minder nieuwbouw in de DAEB, maar ook vice versa. Dit zorgt ervoor dat corporaties enige mogelijkheden hebben om de financiële capaciteit binnen de verschillende takken van de corporatie te optimaliseren.

Dit vraagstuk komt ook naar voren in de keuzes die u maakt bij het herijken van uw portefeuillestrategie. Want wat is het effect van extra nieuwbouw in de middenhuur op de financiële mogelijkheden van de DAEB? En wat als je als corporatie besluit om de huurniveaus in de niet-DAEB te verlagen? Wat is het verschil tussen nieuwbouw doen in de niet-DAEB of als u bezit uit de DAEB overdraagt middels sfeerovergang naar de niet-DAEB?

Om antwoord te krijgen op dit soort vragen is het noodzakelijk om uw keuzes mede te baseren op langetermijnanalyses en rekening te houden met de impact van de verschillende scenario’s van deze keuzes.

Tip: Het Corporatie PrognoseModel is een geschikt hulpmiddel dat snel en overzichtelijk alle relevante uitkomsten van doorrekeningen laat zien.

Meer over de mogelijkheden van niet-DAEB?

Heeft u behoefte aan ondersteuning bij het inzichtelijk maken van de verschillende keuzes voor de niet-DAEB? Of een andere vraag betreffende de niet-DAEB? Lees hier meer over de mogelijkheden. Even sparren over uw situatie? Neem vrijblijvend contact op met Jeroen Dungelmann om de mogelijkheden voor uw corporatie te bespreken.

Bijlage

Figuur 3: LTV DAEB

Figuur 4: ICR DAEB

Figuur 5: LTV Ti

Figuur 6: ICR Ti

"*" geeft vereiste velden aan