Sturen op eigen vermogen is ‘here-to-stay’

De druk op corporaties om te investeren is groter dan ooit. Er moeten 1 miljoen woningen worden bijgebouwd tot 2030, waarvan een groot deel sociaal. Tegelijkertijd mag ook het bestaand bezit niet worden vergeten, want om het klimaatakkoord te halen moet het bestaand bezit van het gas af. En wonen moet betaalbaar blijven, dus de investeringskosten worden niet goedgemaakt vanuit de huur(verhogingen). De investeringsopgave is dus groot en corporaties moeten kiezen hoe zij hun beperkte middelen inzetten. Welke volkshuisvestelijke opgaven krijgen prioriteit?

De gemaakte keuzes komen terug in de begroting. Nu is dus hét moment om te bepalen hoeveel van de opgebouwde buffer de komende jaren wordt ingezet voor de taak en welke onrendabele investeringen hiermee worden bekostigd.

Balans tussen nu en de toekomst

Het onrendabele deel van nieuwbouw investeringen is 72% en van renovaties 95%[1]. U handelt niet vanuit een winstoogmerk en kunt onrendabel investeren als uw financiële situatie dit toelaat. U offert hierdoor wel een deel van het vermogen op dat in het verleden is opgebouwd. Het opofferen van vermogen om op korte termijn extra te kunnen investeren, beïnvloedt uw lange termijn investeringscapaciteit negatief. Balanceren tussen maximale volkshuisvestelijke inzet en financiële gezondheid op de lange termijn is de uitdaging.

Over het sturen op het eigen vermogen schreven wij afgelopen jaar al in de discussiepaper en organiseerden we recent een druk bezocht webinar waarvan we de belangrijkste vragen online hebben gezet. Ook het ILT-Aw heeft het belang hiervan onderkend in de staat van de corporatiesector. Het bepalen en sturen op een onrendabele top budget (ORT-budget), lijkt hiermee definitief een plek te hebben gekregen in het investeringsafwegingskader voor corporaties.

Binnen de grens van de Loan-to-Value

Een woningverbetering is ongeveer grotendeels onrendabel en levert dus nauwelijks waarde op waartegen kan worden beleend. Wanneer hier wel financiering van buitenaf voor wordt aangetrokken, komt daar een uitgaande kasstroom voor renteverplichtingen bij. Niet alleen verliest u vermogen door de investering, ook de operationele kasstroom gaat er door achteruit.

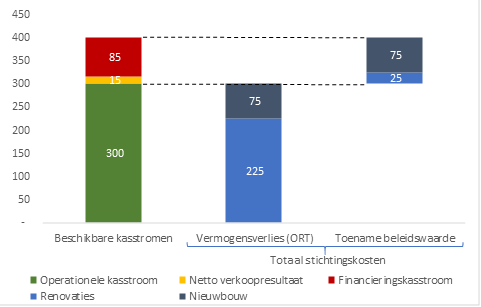

Als u dit wilt voorkomen, betekent dit dat corporaties bij het investeren in vastgoed de onrendabele toppen van investeringen alleen zou moeten financieren vanuit de vrij beschikbare operationele kasstroom. Het deel van investeringen dat niet rendabel is, zorgt op die manier niet voor een verslechtering van de toekomstige operationele kasstroom. Het deel van de investering dat wel zorgt voor een toename van de beleidswaarde zou in principe voor maximaal 85% gefinancierd mogen worden met leningen, zie figuur 1.

Figuur 1: voorbeeld financiering van de onrendabele toppen

Het voordeel van deze benadering is dat de financiën robuust blijven. Het nadeel is dat er relatief weinig ruimte is voor investeringen. Als u momenteel een aanzienlijke vermogensbuffer heeft, kunt u besluiten te lenen op bestaand vastgoed om het investeringsprogramma te versnellen. Of u dat wilt doen, in welke mate en in welk tijdsbestek is een individuele afweging. Het is een urgent vraagstuk, want voor veel corporaties geldt dat zij de komende jaren lenen ten behoeve van onrendabele investeringen. Er wordt dus ingeteerd op het vermogen ten behoeve van de korte termijn maatschappelijke inzet. Omdat deze extra inzet eenmalig is en uw structurele lange termijn investeringsmogelijkheden negatief beïnvloedt, is het nuttig om te bepalen tot hoe ver uw wilt gaan, door een ORT budget vast te stellen.

Tip: lees meer over het berekenen in het artikel: ORT-budget: een praktijkvoorbeeld.

Hoe bepaalt u het ORT-budget?

Het vaststellen van het ORT-budget begint met het opstellen van de financiële kaders: stuurt u op de externe ratio’s, interne normen of op een minimale eigen vermogensontwikkeling? Wat is het effect van deze verschillende ratio’s? Heeft u een minimale structurele investeringscapaciteit bepaald? Wanneer u dit scherp heeft, kunt u uw investeringscapaciteit bepalen door aan de hand van norminvesteringen uw begroting op stellen totdat de vastgestelde ratio’s worden bereikt. Dit biedt inzicht in het totale ORT-budget en hoe zich dit verhoudt tot de investeringsopgave. Dit ORT budget op hoofdlijnen kan mee worden gegeven als een startpunt bij het opstellen van de begroting. Tijdens het begrotingsproces wordt in meer detail bepaald hoe dit budget wordt besteed. Welke sociale opgaven krijgen prioriteit? Gaat u bijvoorbeeld met het ORT-budget verbeteringen naar label A uitvoeren in plaats van naar A++, dan kunt u meer huurders bereiken gezien de lagere kosten van de ingreep. Het definitieve budget wordt bepaald als onderdeel van het vaststellen van de begroting.

Meer over het ORT-budget?

Met de begroting op de agenda is nu het moment om een discussie te voeren over de omvang van het budget. Hoeveel schaarse middelen wenst u als corporatie in te zetten? En hoe stuurt u op de eigen vermogensontwikkeling?

Met hulp van het ORT-model kunt u op een laagdrempelige wijze het budget in beeld brengen voor verschillende varianten. Bijvoorbeeld: als wordt gestuurd op de ratio’s van Aw/WSW, op interne ratio’s of op behoud van eigen vermogen. De uitkomsten van de discussie zijn richtinggevend voor de kaderbrief en in de nieuwe begrotingsronde klikt u het budget vast. Heeft u een vraag over hoe u dit in de praktijk kunt toepassen? Stel deze aan Daan Vrijmoet en Rob Sukaldi.

[1] Zie IBW 2021

"*" geeft vereiste velden aan